时间:2023-03-31 作者:安徽省政府债务评估中心 来源:《中国财政》2023年第02期

摘 要:地方政府债券发行结构与利率对地方偿债压力有巨大影响。本文以安徽省债券发行实践为例,重点研究地方债发行结构与利率走势,并提出相关意见建议。

关键词:地方政府债券;发行结构与利率;影响因素

近年来,为有效发挥地方政府债券(以下简称地方债)投资拉动作用,安徽省新增地方债发行规模不断加大,对提升全省公共服务水平、促进经济高质量发展和防范地方政府隐性债务风险起到重要作用。与此同时,安徽面临的偿债压力也逐渐增大。地方债发行结构与利率对地方偿债压力有巨大影响。开展地方政府债券发行结构和利率走势研究,对降低债券发行成本,缓释偿债压力,提高债务管理工作质量,有着十分重要的指导意义。

安徽省债券发行结构与利率基本情况

(一)发行规模与结构特征。据统计,2015—2021年,安徽省债券发行规模总体呈现逐年上升态势,由2015年的1294.10亿元上升到2021年的2814.98亿元,其中2018年增速达到顶峰,为53.74%,2020年、2021年年均增速为31.96%,均维持高位。

从类型上看,2015—2021年,安徽省一般债券发行规模呈现先下降后上升态势,新增专项债券发行规模呈现逐渐上升态势。随着近些年专项债趋向严监管,中央提出专项债券项目穿透式监管、绩效目标量化、对专项债券资金预算执行进度和绩效目标实现情况进行“双监控”等要求,专项债券发行规模增速有所放缓。

从余额上看,2015—2021年,安徽省债券余额呈现上升态势,由2015年的1719亿元上升到2021年的11502亿元,增长569.1%,其中:一般债券余额由2015年的1463亿元上升到2021年的4018亿元,增长174.6%;专项债券余额由2015年的256亿元上升到2021年的7484亿元,增长2823%,专项债券余额的增长幅度远高于一般债券余额。

(二)发行利率及付息额走势。2015—2021年,安徽省债券发行利率呈现先上升后下降态势,而发行期限呈现先下降后上升态势,两者呈反向运行态势。平均发行利率由2015年的3.39%上升到2017年的3.99%峰值后开始下降,到2021年降至3.37%,与市场利率变化态势一致。平均发行期限由2015年的6.15年逐渐上升到2021年的11.35年。2021年发行年限是2015年的1.85倍,反映出近些年安徽省发债类型逐渐由短期债券为主过渡到长期债券为主,偿付压力由中短期向长期转变。

2015—2021年,安徽省一般债券和专项债券付息额持续增长,财政压力有所增大。尤其是2015—2018年密集发行的5年、7年期地方债集中在2020—2021年到期,造成这段时期付息额大幅增加,各地偿债压力较大。

债券期限结构对偿债压力的影响分析

(一)财政收支与地方债的结构变化。安徽省一般公共预算收入无显著的季节性波动,一般公共预算支出的季节性特征则较为明显,季末月份财政支出较大。作为弥补财政收支缺口的重要手段,安徽省债券发行的上半年高峰期集中在3月、6月,下半年发行则较为平缓。

(二)债券期限结构对偿债压力的影响。安徽省债券发行期限结构尚存在不均衡不合理问题,还本付息压力未充分在各年分散。以2021年安徽省债券发行情况作为基准,假定未来每年均以2021年的期限结构与发行量进行发行,对安徽省2016—2051年的偿债压力进行预测,得出以下结论:

一是2023—2024年集中偿还较为突出。主要偿还的是2015—2018年发行的5年期和7年期债券。其中2017年和2018年所发行地方债券的平均利率分别为3.91%和3.99%,高于其他年份的发行利率,债务本金叠加高额利息使得第一个偿债高峰将于2023—2024年到来。

二是2050年再次出现集中偿还。造成2050年到期还本高峰的主要原因是2020年发行的30年期地方债将于2050年到期,其金额在2020年安徽省地方债发行总量中占比为31.81%,并且由于30年期地方债利率相对较高(加权平均利率4.05%),进一步加大了债务偿还压力。

地方债利差影响因素与筹资成本优化分析

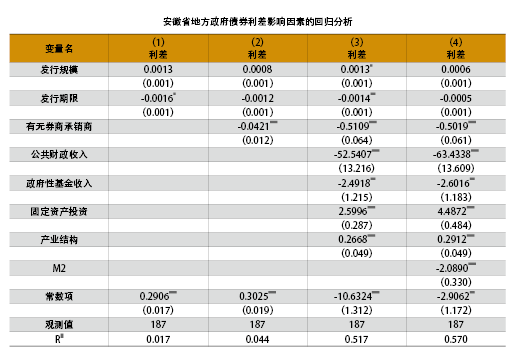

为了定量研究各类因素对地方债发行利差的影响,设计以下实证模型:

其中:被解释变量rate为某只地方政府债券发行利率与同期限国债利率的差,用以衡量地方债相对无风险收益率的风险溢价。

xi为债券特征因素,包括债券的发行规模、到期期限。

yi为债券市场方面变量,使用主承销商中有无券商承销商的虚拟变量度量主承销商质量。

zt为发行主体方面变量,包括公共财政收入使用一般公共预算收入占GDP的比例度量;政府性基金收入使用政府性基金收入占GDP的比例度量;产业结构使用第二产业增加值占GDP的比例度量;固定资产投资使用人均固定资产投资对数衡量,以剔除规模的影响。

ht为宏观经济方面的变量用货币供应量M2的对数来度量。样本区间为2015—2021年。

从实证分析结果来看,主要有如下三个方面发现:

一是债券期限和发行利率存在明显关联。在实证分析中,考察债券规模和期限对发行利差(票面利率减去同期限国债利率)的影响,发现在排除同期限国债利率的影响后,债券发行规模和发行期限对利差没有显著影响;主承销商中有券商承销商可以降低利差0.5个百分点,承销商多样性有利于降低发债成本;公共财政收入和政府性基金收入占GDP比例每提高1%,可以分别降低发行利差0.63个和 0.026个百分点;人均固定资产投资每提高1%会使得债券利差提高0.04个百分点,第二产业占比每提高1%债券利差会提高0.002个百分点,货币供应量M2每提高1%,发债利差会下降0.029个百分点。

二是分债券期限来看,相比于短期债券,中长期限(5年及以上)债券利差对地方财力特别是公共财政收入更加关注,长期限(10年及以上)债券利差较少关注政府性基金收入。

三是分债券类型来看,一般债券纳入一般公共预算管理,专项债券纳入政府性基金预算管理,但从实证结果来看,一般债券和专项债券投资者都会关注政府性基金预算收入,而且相比于一般债券投资者,专项债券投资者会更加注重地方公共财政收入。其他相关变量对定向承销债发债成本的影响与公开发行债券类似。

相关建议

(一)适当增加中长期债券发行比例。为避免安徽省地方债在未来集中偿付,同时考虑资金需求,应合理设计各种期限的地方债发行规模,适当增加较长期限,尤其是10年期以上政府债券的发行比例,一定程度上保持政府债务收入的稳定性,减少偿债的时间压力。

(二)优化还本方式平滑偿债高峰。一方面,结合项目收益情况,采取分期偿还本金的方式,逐年安排资金对债券进行还本付息,有效避免资金闲置浪费问题。另一方面,可以在债券发行前期邀请承购者参与债券发行相关指标的讨论,共同协商约定债券还本付息方式,减轻财务融资成本和还本付息压力。此外,可以分期发行同一项目债券,搭配不同期限债券进行组合创新,实行灵活的偿还本金或提前支付利息方式,可以为安徽省还债提供缓冲期,提升其还款能力。

(三)提高承销商质量。引入更加多样化的承销主体,引导不同资产配置需求的投资机构参与认购,提高主承销商质量,提升地方债的市场化发行水平,积极建设二级市场,增强地方债市场流动性。在选择政府债券主、副承销商时,适当选择券商加入,与银行加强配合,更好发挥不同类型承销主体在各自渠道、资金方面的优势,降低发债成本。

(四)加强对专项债券项目的全流程管理。在发行前项目准备与审核、发行后项目资金使用等阶段做好全程监控管理,提升项目质量、提高项目资金使用效率,保障专项债券项目实现融资与收益平衡。同时,对于需要调整资金用途的项目,尽早进行研究与调整,确保项目资金高效运转。

责任编辑 刘慧娴

附件下载:

附件下载:相关推荐

主办单位:中国财政杂志社

地址:中国北京海淀区万寿路西街甲11号院3号楼 邮编:100036 投诉举报电话:88227114

京ICP备19047955号 京公网安备 11010802030967号网络出版服务许可证:(署)网出证(京)字第317号

京公网安备 11010802030967号网络出版服务许可证:(署)网出证(京)字第317号

投约稿系统升级改造公告

各位用户:

为带给您更好使用体验,近期我们将对投约稿系统进行整体升级改造,在此期间投约稿系统暂停访问,您可直接投至编辑部如下邮箱。

中国财政:csf187@263.net,联系电话:010-88227058

财务与会计:cwykj187@126.com,联系电话:010-88227071

财务研究:cwyj187@126.com,联系电话:010-88227072

技术服务电话:010-88227120

给您造成的不便敬请谅解。

中国财政杂志社

2023年11月

京公网安备 11010802030967号

网络出版服务许可证:(署)网出证(京)字第317号

京公网安备 11010802030967号

网络出版服务许可证:(署)网出证(京)字第317号