当前位置:首页 > 用户服务 > 过刊查询 > 财务与会计过刊查询 > 《财务与会计》2011年第23期 > 财务与会计2011年第23期文章 > 正文

当前位置:首页 > 用户服务 > 过刊查询 > 财务与会计过刊查询 > 《财务与会计》2011年第23期 > 财务与会计2011年第23期文章 > 正文资本结构理论在企业价值估值中的应用

时间:2020-03-11 作者:王军辉 (作者单位:北京中锋资产评估有限公司)

[大]

[中]

[小]

摘要:

一、资本结构与企业价值关系的理论基础

资本结构与企业价值关系的研究最早由Miller和Modigliani(1958)在《资本成本、企业财务和投资理论》中进行了阐述(即为MM理论)。他们认为理想状态下,在不考虑企业所得税的前提下,企业负债和权益的结构不会影响企业价值,即风险相同资本结构不同的企业,其企业价值是相等的。随后学者在MM理论的基础上提出了新的资本结构和企业价值关系理论,其中具有代表性的是权衡理论。

权衡理论认为在负债的税收利益和财务拮据成本之间存在着一种权衡,当两者之间的权衡使总成本最低时就是最优资本结构,按照通俗的解释就是企业价值随着资本结构比例的增加是先增加,到一定程度后将随着资本结构比例的增加而减小,即拥有最优资本结构时企业价值最大。企业价值估值理论中关于资本成本与企业价值的关系实际就是来源于权衡理论,资本成本主要为债务成本、权益成本和资本结构的体现,债务比例的提高会降低企业资本成本进而体现为企业价值的增加,但债务比例的提高与企业价值增加的正相关关系,以最优资本结构为临界线,超过这个临界线后债务所带来的利益将少于其可能产生的成本支出,企业价值将体现为随着债务比例的进一步提高而下降...

一、资本结构与企业价值关系的理论基础

资本结构与企业价值关系的研究最早由Miller和Modigliani(1958)在《资本成本、企业财务和投资理论》中进行了阐述(即为MM理论)。他们认为理想状态下,在不考虑企业所得税的前提下,企业负债和权益的结构不会影响企业价值,即风险相同资本结构不同的企业,其企业价值是相等的。随后学者在MM理论的基础上提出了新的资本结构和企业价值关系理论,其中具有代表性的是权衡理论。

权衡理论认为在负债的税收利益和财务拮据成本之间存在着一种权衡,当两者之间的权衡使总成本最低时就是最优资本结构,按照通俗的解释就是企业价值随着资本结构比例的增加是先增加,到一定程度后将随着资本结构比例的增加而减小,即拥有最优资本结构时企业价值最大。企业价值估值理论中关于资本成本与企业价值的关系实际就是来源于权衡理论,资本成本主要为债务成本、权益成本和资本结构的体现,债务比例的提高会降低企业资本成本进而体现为企业价值的增加,但债务比例的提高与企业价值增加的正相关关系,以最优资本结构为临界线,超过这个临界线后债务所带来的利益将少于其可能产生的成本支出,企业价值将体现为随着债务比例的进一步提高而下降。在企业价值估值的过程中,企业预测期资本结构相关指标的确定对估值结果具有重要影响。

二、企业价值估值实务中的资本结构问题

当以企业自由现金流量为收益口径对企业价值进行评估时,资本结构与企业价值相关关系主要通过资本结构对加权平均资本成本(WACC)确定的影响来体现。在此过程中涉及资本结构的问题主要为三个方面:一是企业预测期资本结构确定过程中债务价值和权益价值取值基础是以账面价值为基础还是以市场价值为基础;二是企业预测期资本结构是采用企业目前资本结构、目标资本结构还是其他;三是当估值过程中能够判断企业预测期资本结构将发生较大变动时,如何对其进行处理,是保持目前资本结构还是每年采用不同的资本结构或者对估值方法进行调整。笔者对此三个问题分别进行了如下阐述:

1.资本结构确定的价值基础应为市场价值

在计算WACC的过程中,需要确定债务价值D和权益价值E。目前在企业价值估值实务操作过程中,往往采用债务和权益的账面价值为基础计算确定D/E,或者采用迭代的方法进行处理。由于Excel软件计算精度的问题以及包括贝塔系数和权益资本成本的迭代变换问题,采用迭代计算可能会导致迭代不收敛或者不准确。例如,企业价值等于债务市场价值和权益市场价值的和,即:

V=D+E 公式(1)

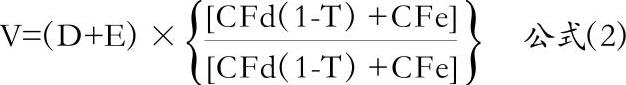

在公式(1)的右边乘以一个复杂的分式,分式等于1。为了简化分析过程,假设负债和权益的现金流均为常数。

公式(2)中:CFd=债权人获得的现金流

T=所得税税率

CFe=权益所有者获得的现金流

由于债权人获得的现金流是常数,因此债务市场价值可以表示为:

公式(3)中:kd=债务资本成本,将公式(3)调整为计算现金流的形式:

CFd=D×kd 公式(4)

同理,权益现金流可以表示为:

CFe=E×ke 公式(5)

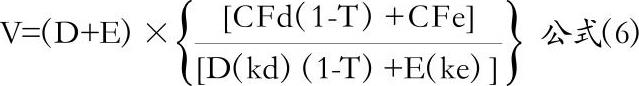

将公式(4)和公式(5)代入公式(2)的分母中,得到:

在公式(6)分子和分母分别除以(D+E),得到:

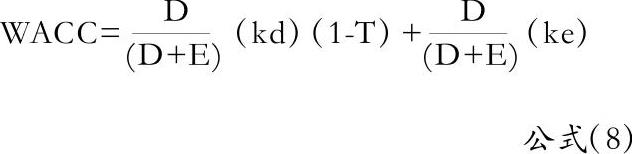

从公式(7)可以看到,其分母公式表达式就是WACC计算公式,即:

在公式(8)中可以看到,税后债务资本成本和权益资本成本的权重计算是以市场价值为基础确定的。从经济含义来理解,WACC代表与企业目前风险相同的其它投资的预期报酬率,公司如果不进行再投资,管理层将把资本返还给投资者。为了保持返还资本后资本结构不变,管理层可以偿还负债和回购股票,但必须以市场价值进行交易,而账面价值代表沉没成本,因此与此不相关。当企业评估基准日权益账面价值为负值时,以账面价值计算权重显然是没有意义的。

2.企业预测期资本结构应选用目标资本结构

企业价值估值过程中资本成本指标的确定,需要确定资本结构选用企业目前资本结构还是目标资本结构,以及资本结构指标值的具体确定。

采用折现现金流量法对企业价值进行估值时需要确定加权资本成本指标值。计算资本成本时,将不考虑财务杠杆的行业贝塔值折算为考虑财务杠杆的企业贝塔值以及计算付息债务资本成本和权益资本成本权重时均需确定采用的资本结构指标值。笔者认为该指标的确定应该采用目标资本结构。因为企业目前资本结构可能没有反映企业未来整个寿命周期或者稳定经营期内的预期资本结构水平,仅是一个时点的指标值,使用目前资本结构可能高估(或低估)管理层有意降低(或提高)负债比率的公司的税盾价值。对于处于成熟期的企业或者目前资本结构在可预期的未来不会发生重大变动的情况下,可以采用企业目前的资本结构作为目标资本结构,但如果目标资本结构与企业目前资本结构相差较大,并且管理层有意向或者企业发展驱使,未来经营期资本结构要发生重大变动,那每年要采用不同的资本结构以反映预测期当年的资本结构。这个过程不但要调整D和E的权重,而且会影响债务资本成本和权益资本成本的具体数值。

确定企业目标资本结构的方法主要有三个:

(1)估算当前资本结构。①如果企业当前的负债和权益都是公开交易的,将每种证券的数量与其最近价格相乘求取当前资本结构。对于权益市值,要考虑限售流通股的影响。②如果企业负债和权益不是公开交易的,对于债务来说,可以用账面价值或用现金流折现法为债务定价,在多数情况下债务账面价值可以近似地认为是当前市值,但是如果债券发行以来利率变动很大或者企业陷入财务困难,由于预期现金流发生变化或者折现率发生变动,则不宜采用账面价值。对于权益来说,必须采用倍数法或迭代计算折现现金流法确定权益资本价值。对于少数股东权益来说,可以采用具体公司或者行业市盈率乘以与少数股东权益相对应的利润。

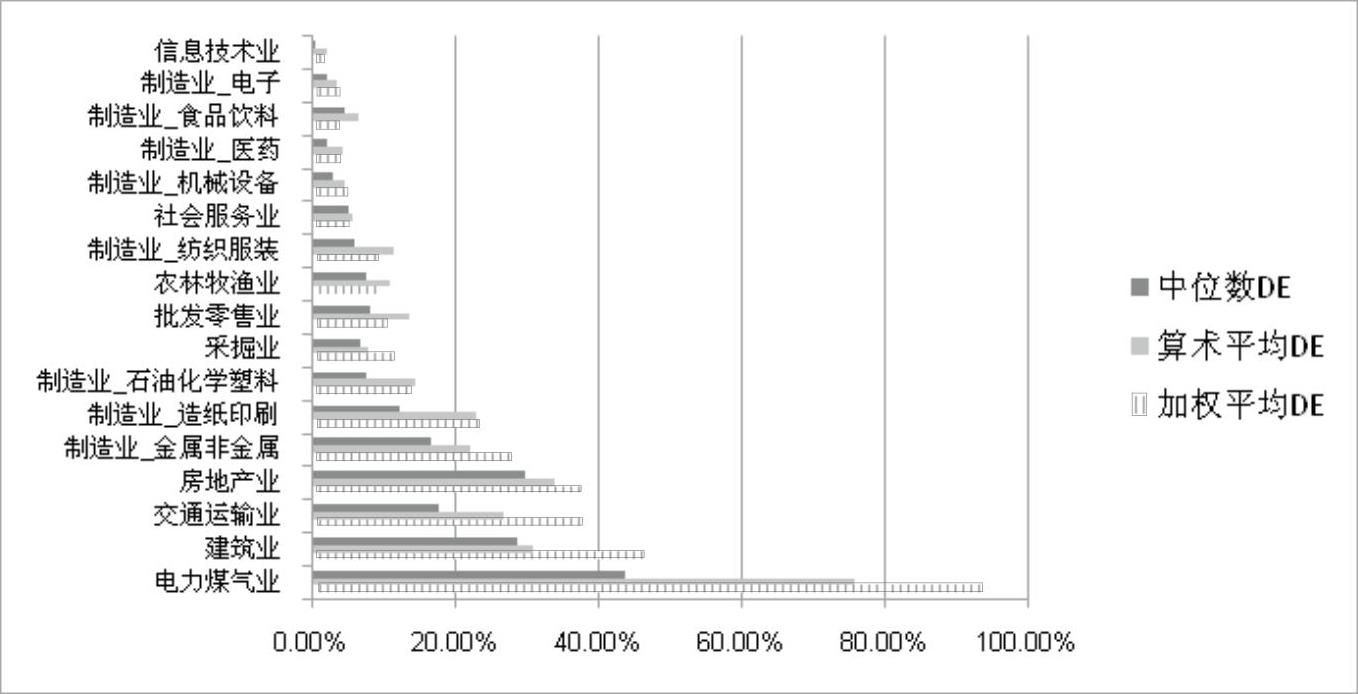

(2)可比公司资本结构。根据中国证监会行业分类,每个行业有效样本在30个以上,以2010年12月31日样本上市公司数据为基础计算各行业的资本结构指标值,可以看到各行业资本结构指标值的特点(如图所示)。

一般来说企业的回报率越高,增长和商业风险越低,资产和能力越具有可互换性,能够承受的杠杆水平应该越高;对于那些回报较低、增长潜力较高、风险、资产和能力高度专一的公司,杠杆水平应该较低。杠杆水平最高的行业大都是典型的成熟行业和资产密集型行业,如电力、建筑、钢铁、造纸和水泥;杠杆水平最低的行业是拥有较大增长和投资机会的创新行业,如信息技术、软件、生物技术、高科技。拥有较多有形资产的公司通常可以维持较多的债务,因为他们有更多的资产可以用作抵押,从而降低了业务恶化和破产的成本。企业价值估值过程中对资本结构的选取应该参考行业特征确定指标值,具体操作过程中要结合企业的实际情况和可比公司的情况确定企业预测期资本结构。如果以可比公司资本结构作为企业目标资本结构,需要考虑企业从目前资本结构向目标资本结构过渡是否可行以及经历的期间,同时还需考虑资本结构变动对企业价值估值其他指标值的确定是否有影响。

(3)考查管理层融资策略。在对企业价值估值过程中,如果了解到企业管理层为了应对发展需要而进行融资活动,评估师必须了解管理层的融资策略以及风险偏好。管理层的融资策略是偏于保守还是比较激进,融资的目的是扩大产能还是临时资金需要,这都会对预测期企业资本结构产生影响。

3.预期资本结构将发生较大变动时应考虑采用调整现值法

如果预测期企业的资本结构预期变化幅度很大时,在价值评估过程中采用资本结构为常数将会导致严重的错误,此时可以采用调整后的现值模型(APV)对企业价值进行估算。

APV估值模型理论指出,在没有税收的条件下,企业的资本结构选择不会影响其价值,同时企业的总风险必定等于各项资产财务索求权的总风险。在此基础上,APV估值模型将企业价值分为两个部分,即把企业所有资本当作权益资本的经营价值和债务融资产生的税盾价值。该方法的具体运用基本与折现现金流量模型相近。估算过程中需要说明的几个问题是:①计算经营价值时收益口径采用企业自由现金流量;②计算经营价值时资本成本采用不考虑财务杠杆的权益资本成本;③计算税盾价值时折现率从理论推导看应该采用不考虑财务杠杆的权益资本成本,但是从收益与折现率口径一致方面考虑应该采用债务资本成本。

在采用APV估值模型对企业价值进行估算与折现现金流量模型计算时,笔者通过公式的推导得出两者计算结果基本是一致的。

三、资本结构问题处理小结

通过以上对企业价值估值过程中资本结构问题的阐述,笔者得出以下结论:企业价值估值过程中的资本结构确定,债务和权益价值应该采用市场价值为基础确定;企业预测期资本结构应该采用目标资本结构;预测期当企业资本结构不发生较大变动时,根据估值具体情况或者采用企业目前资本结构或者采用可比公司资本结构;预测期当企业资本结构将发生较大变动时,根据估值具体情况或者采用调整现值模型或者具体测算预测期每年企业资本结构或者采用迭代处理确定资本结构。■

责任编辑 达青

附件下载:

附件下载:相关推荐

主办单位:中国财政杂志社

地址:中国北京海淀区万寿路西街甲11号院3号楼 邮编:100036 互联网新闻信息服务许可证:10120240014 投诉举报电话:010-88227120

京ICP备19047955号 京公网安备 11010802030967号网络出版服务许可证:(署)网出证(京)字第317号

京公网安备 11010802030967号网络出版服务许可证:(署)网出证(京)字第317号

投约稿系统升级改造公告

各位用户:

为带给您更好使用体验,近期我们将对投约稿系统进行整体升级改造,在此期间投约稿系统暂停访问,您可直接投至编辑部如下邮箱。

中国财政:csf187@263.net,联系电话:010-88227058

财务与会计:cwykj187@126.com,联系电话:010-88227071

财务研究:cwyj187@126.com,联系电话:010-88227072

技术服务电话:010-88227120

给您造成的不便敬请谅解。

中国财政杂志社

2023年11月

- 主办单位:中国财政杂志社

- 地址:中国北京海淀区万寿路西街甲11号院3号楼

- 投诉举报电话:010-88227120

- 邮编:100036

京公网安备 11010802030967号

互联网新闻信息服务许可证:10120240014

网络出版服务许可证:(署)网出证(京)字第317号

京公网安备 11010802030967号

互联网新闻信息服务许可证:10120240014

网络出版服务许可证:(署)网出证(京)字第317号